Modelos de Balanço Patrimonial

O balanço patrimonial o ajuda a entender a situação financeira de uma empresa, que você pode examinar graças a um modelo simples e transparente.

O que é um balanço patrimonial? O que ele mostra?

Por definição, um balanço patrimonial é uma demonstração financeira composta por 3 seções diferentes: Ativos, Passivos e Patrimônio Líquido.

Cada balanço patrimonial cobre um momento específico e serve como um levantamento financeiro detalhado apresentando dados de ativos, passivos e patrimônio líquido de uma organização ou empresa, durante o momento especificado.

Para que uma empresa estabeleça um equilíbrio financeiro saudável, você provavelmente precisará considerar as melhores maneiras de reduzir seu custo por hora e aumentar o seu faturamento por hora.

Qual é a estrutura do balanço patrimonial?

De acordo com a teoria do balanço patrimonial, ele deve consistir em 3 seções principais:

1. Ativos

Os ativos incluem todo o patrimônio que a empresa possui e que possa gerar valor econômico.

Os ativos que normalmente encontramos em um balanço patrimonial são ativos circulantes, ativos de longo prazo (fixos) e outros ativos:

Ativos circulantes

São todos os ativos que se pretende converter em dinheiro no prazo de um ano a contar da data indicada no balanço.

Ativos circulantes incluem:

- Estoque — ou seja, todos os produtos acabados e matérias-primas.

- Pagamentos a receber — ou seja, o balanço do saldo devido pelos bens e serviços prestados, bem como pelos projetos concluídos, mas ainda não pagos pelos clientes e consumidores.

- Despesas antecipadas — ou seja, todas as despesas devidas no futuro, mas já pagas antecipadamente.

- Dinheiro em caixa — ou seja, toda a quantia de dinheiro que uma empresa ou organização garantiu em um banco, na forma de dinheiro, certificados de depósito, títulos de capitalização, etc.

- Aplicações financeiras de curto prazo — ou seja, todos os títulos que podem ser vendidos ou convertidos em dinheiro num curto período de tempo (de 3 a 12 meses).

Ativos não circulantes (fixos)

Estes são todos os ativos que NÃO se destinam a ser convertidos em dinheiro no prazo de um ano a partir da data indicada no balanço.

Ativos não circulantes (fixos) incluem:

- Investimentos de longo prazo — ou seja, todas as ações, títulos e dinheiro que a empresa ou organização planeja manter por mais de 12 meses.

- Imóveis — ou seja, ativos tangíveis, como terrenos e edifícios de propriedade da empresa e organização.

- Equipamentos — ou seja, ativos tangíveis, como máquinas, utensílios e veículos de propriedade da empresa ou organização.

- Propriedade intelectual — ou seja, todos os ativos não físicos e duradouros, como patentes, marcas registradas, direitos de transmissão, direitos autorais, etc.

Outros ativos

São todos os ativos que NÃO se enquadram no ativo circulante ou no ativo não circulante de longo prazo.

Outros ativos incluem:

- Receita de imposto diferido — ou seja, a diferença entre o imposto de renda a pagar de uma empresa (resultado de seus métodos contábeis) e o total de despesas fiscais que ela reporta (conforme ordenado pela legislação tributária).

- Custo de emissão de títulos — ou seja, todas as taxas de registro e profissionais decorrentes da emissão de títulos.

- Custos de pensões pré-pagas — ou seja, o resultado do subfinanciamento ou do sobrefinanciamento dos fundos de pensões.

- Outros ativos — ou seja, todos os outros ativos não listados como ativos circulantes ou de longo prazo (fixos).

2. Passivos

Os passivos incluem tudo o que a empresa deve a terceiros, desde dívidas financeiras até obrigações específicas.

Detalharemos o passivo circulante e não circulante:

Passivo circulante

São todos os valores devidos a serem pagos no prazo de um ano a partir da data indicada no balanço.

O passivo circulante inclui:

- Dívidas de curto prazo — ou seja, todas as dívidas que deveriam ser pagas no prazo de um ano a partir da data indicada no Balanço, como empréstimos bancários.

- Salários a pagar — ou seja, todos os valores que os funcionários ganharam enquanto trabalhavam para a empresa ou organização durante um período de tempo especificado, mas que ainda não lhes foram pagos.

- Dividendos a pagar — ou seja, os dividendos em dinheiro que foram declarados dentro de uma empresa ou organização, mas ainda não foram alocados às partes interessadas.

- Contas a pagar — ou seja, o dinheiro devido aos credores que deve ser pago dentro de um curto período de tempo, como 90 dias.

- Imposto de renda a pagar — ou seja, todos os impostos devidos aos governos estadual e federal que precisam ser pagos no prazo de um ano a partir da data especificada no Balanço Patrimonial.

Passivo não circulante

São todos os valores que NÃO devem ser pagos no prazo de um ano a partir da data indicada no balanço.

Passivos de longo prazo incluem:

- Dívidas de longo prazo — ou seja, todas as dívidas, hipotecas e notas com vencimento em mais de 12 meses a partir da data especificada no balanço patrimonial.

- Obrigações de dividendo de mercado — ou seja, as dívidas e obrigações relacionadas ao aluguel mercantil que vencem há mais de 12 meses a partir da data do balanço.

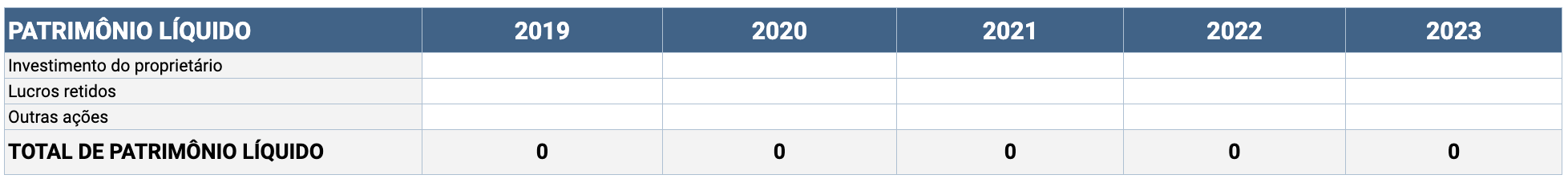

3. Patrimônio líquido

Patrimônio líquido (também conhecido como capital ou ações próprias) são todos os lucros retidos que permanecem quando você subtrai o total de passivos (passivo circulante e não circulante) e o total de ativos (ativo circulante e não circulante). Essa fórmula é a seguinte:

Total do patrimônio = Total de ativos - Total de passivos

O Patrimônio Líquido também inclui o investimento do proprietário.

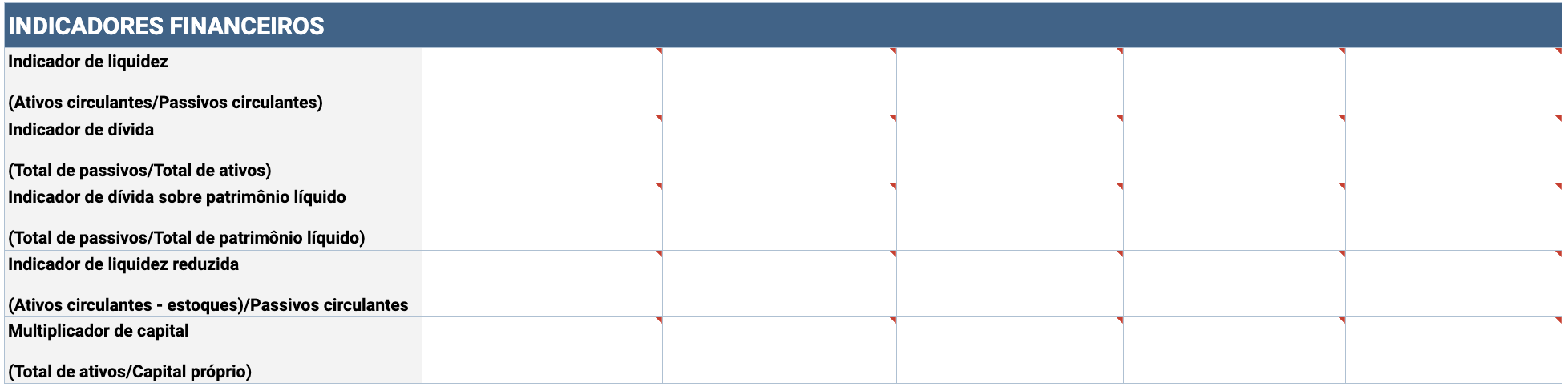

O que são indicadores financeiros?

O balanço patrimonial de uma empresa são métricas que determinam a posição financeira da empresa ou organização - usando dados de ativos, passivos e patrimônio líquido para realizar os cálculos necessários.

Os indicadores financeiros determinam sempre a relação entre duas componentes do balanço – ativo e passivo, passivo e capital próprio, e capital próprio e ativo:

Indicadores Financeiros de Ativos e Passivos

A relação entre ativos e passivos incluem:

Indicador de dívidas – a medida que indica o valor total de ativos que são pagos com a realização de dívidas de credores. O Índice de dívida representa a relação entre o total de passivos e o total de ativos, e a fórmula é a seguinte:

Índice de dívidas = Total de passivos/ Total de ativos

Um bom índice é geralmente de 0,4 (40%) ou inferior.

Indicador de liquidez – medida que indica a capacidade de uma empresa de pagar dívidas e obrigações de curto prazo no período de um ano a partir da data especificada no Balanço Patrimonial. A Razão Atual representa a relação entre o Ativo Circulante e o Passivo Circulante, e a fórmula é a seguinte:

Índice de liquidez = Ativos Circulante / Passivos Circulante

Um bom Índice varia entre os setores, mas geralmente fica em algum lugar entre os índices de 0,015 (1,5%) e 0,03 (3%).

Indicador de liquidez reduzido – a medida que indica a capacidade de uma empresa pagar dívidas e obrigações de curto prazo de um ano a partir da data especificada no Balanço, MAS apenas com os seus “ativos mais líquidos” (excluindo inventário).

O índice de liquidez é a relação entre o ativo circulante e o passivo circulante, mas sem os estoques do ativo circulante, e a fórmula é a seguinte:

Índice de liquidez = (ativos circulante - estoques) / passivos circulante

Um bom Índice é qualquer coisa igual ou superior a 1, pois significa que atualmente você é capaz de cobrir todas as suas dívidas e obrigações atuais usando apenas seus ativos mais circulantes.

Indicadores financeiros de lucratividade e endividamento

Os índices financeiros que envolvem a relação entre o passivo e o patrimônio líquido incluem:

Indicador de dívida sobre patrimônio líquido – medida que indica os valores que a empresa deve aos acionistas.

O Índice de Dívida sobre Patrimônio Líquido é a relação entre o total de passivos e o total do patrimônio líquido, e a fórmula é a seguinte:

A relação dívida / patrimônio líquido = total de passivos / total de patrimônio líquido

Um bom índice de dívida em relação ao patrimônio líquido varia entre os setores, mas geralmente fica em algum lugar entre o coeficiente de 1 e 2.

Indicadores financeiros de patrimônio e ativos

Os índices financeiros do balanço que envolvem a relação entre ativos e patrimônio líquido incluem:

Multiplicador de capital – a medida que indica os valores que os acionistas disponibilizam para cobrir o patrimônio da empresa.

O multiplicador de patrimônio líquido representa a relação entre total de ativos e patrimônio líquido, e a fórmula é a seguinte:

O Multiplicador de Patrimônio = Total de ativos / Capital Próprio

Via de regra, é melhor ter um multiplicador de patrimônio mais baixo, pois isso significa que você está financiando mais seus próprios ativos e não criando dívidas em outro lugar.

Como fazer um balanço patrimonial?

Os balanços geralmente exigem os seguintes dados:

- Nome e endereço da sua empresa

- A data que você usará como ponto de referência ao decidir se ativos e passivos são circulantes ou não circulantes

- Todos os ativos circulantes e não circulantes relevantes

- Todos os passivos circulantes e não circulantes relevantes

- Os dados do patrimônio líquido

- Fórmulas que ajudam a analisar esses dados, como os indicadores financeiros do balanço

Primeiro, você adiciona as informações básicas da sua empresa.

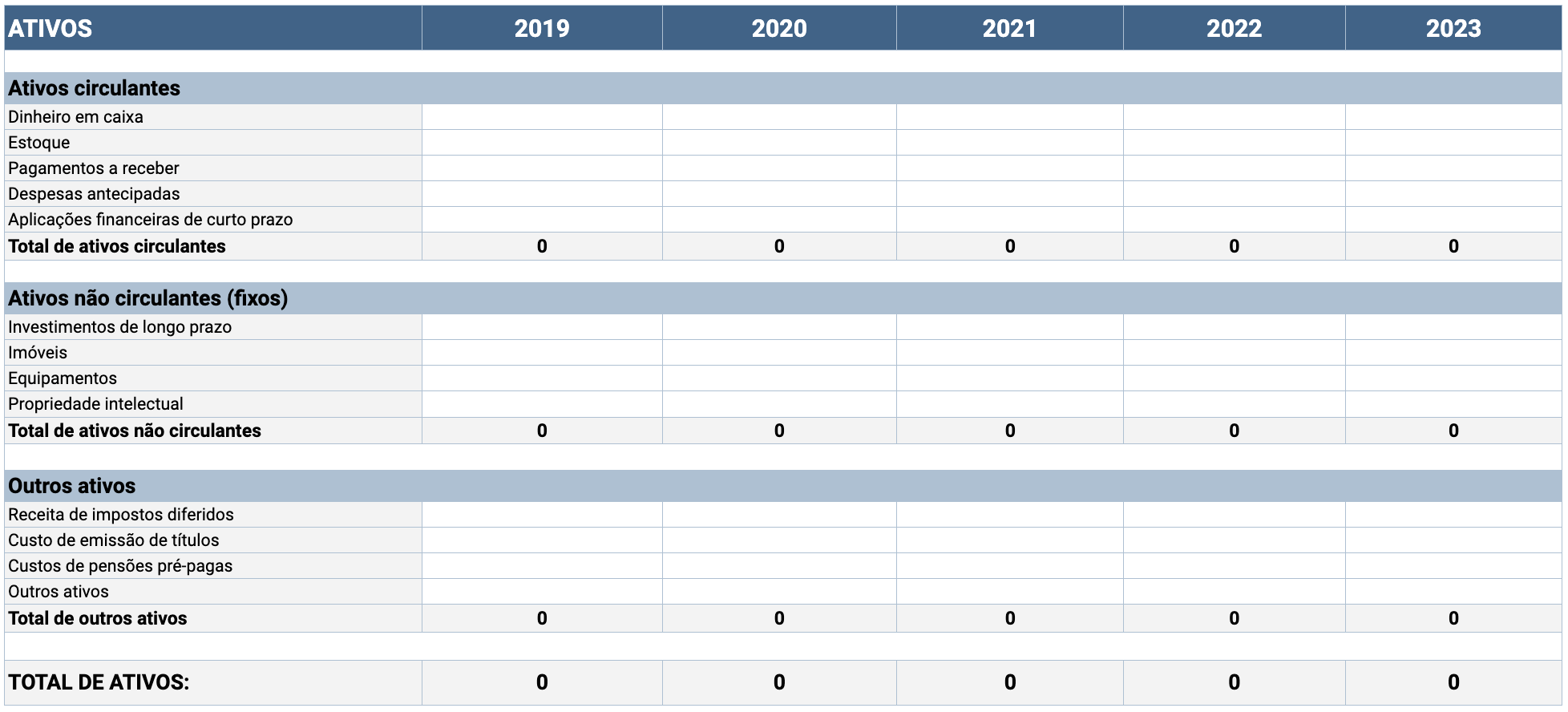

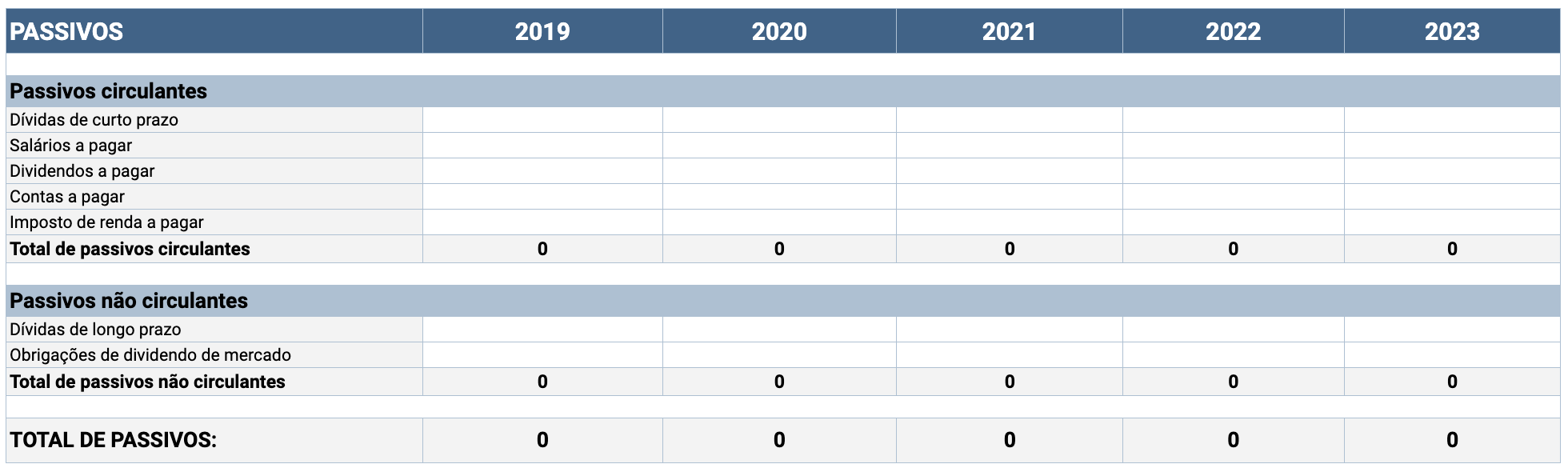

Em seguida, você adiciona seus ativos e passivos circulantes e não circulantes mais relevantes, bem como os dados do patrimônio líquido.

Depois de fazer isso, talvez seja necessário calcular os índices financeiros relevantes e outros dados semelhantes por conta própria.

No entanto, se estiver usando um modelo de balanço criado no Excel ou no Planilhas Google, você poderá adicionar as fórmulas que farão esses cálculos para você.

Assim, ao inserir seus dados sobre ativos, passivos e patrimônio líquido, os índices financeiros serão calculados automaticamente. Além disso, você pode baixar um balanço patrimonial, salvá-lo em PDF, imprimir o modelo e preenchê-lo manualmente.

Como funciona?

Um balanço patrimonial simples e abrangente é analisado pelo tipo de dados fornecidos.

Por exemplo, tanto os ativos quanto os passivos são analisados entre ativos e passivos circulantes e não circulantes. Além disso, os dados do patrimônio líquido também são divididos separadamente.

O objetivo é permitir uma visão mais rápida e simplificada do capital de giro de uma empresa ou organização, bem como facilitar o cálculo dos índices financeiros relevantes.

Por que um balanço patrimonial é importante? Por que é usado?

Um balanço patrimonial é um auxílio importante para ajudar:

- Potenciais investidores em um negócio

- Empresas que dirigem o referido negócio

Ao olhar para um balanço patrimonial, os empresários obtêm informações sobre seus investimentos potenciais, bem como sobre o estado atual de seus próprios negócios:

- Os investidores obtêm uma visão sobre as operações e o funcionamento de uma determinada empresa – os dados do balanço ajudam os potenciais investidores a decidir se devem ou não investir numa empresa.

- As empresas compreendem a sua situação financeira – os dados do balanço ajudam os proprietários a compreender quanto possuem, quanto devem, quanto lhes é devido e se o seu negócio é solvente ou não.

Por que é elaborado um balanço patrimonial?

Como é evidente, um balanço patrimonial é geralmente preparado para servir como um relatório da situação financeira de uma empresa ou organização no final de um período contábil específico.

Por exemplo, um balanço patrimonial preenchido pode ser exigido antes da meia-noite do dia 31 de dezembro. Esse balanço é usado para cobrir os ativos, passivos e patrimônio líquido de todo o ano anterior.

Como você cria e estrutura um modelo de balanço patrimonial?

Você pode criar um modelo de balanço reutilizável no Excel ou no Planilhas Google:

-

Primeiro, você adiciona os dados básicos da sua empresa e a data que usará como referência para decidir se os ativos e passivos são circulantes ou não:

-

Em seguida, você adiciona seus ativos relevantes, circulantes e não circulantes:

-

Depois, você adiciona seus passivos relevantes, circulantes e não circulantes:

-

No final, você adiciona seus dados relevantes de patrimônio:

-

Depois de adicionar todos esses dados, você os usará para calcular o total de ativos, o total de passivos e o patrimônio líquido total. Além disso, você o usará para calcular os índices financeiros, bem como entender o desempenho da sua empresa e se será necessário tomar alguma ação para melhorar sua posição (e, potencialmente, salvá-la da falência).

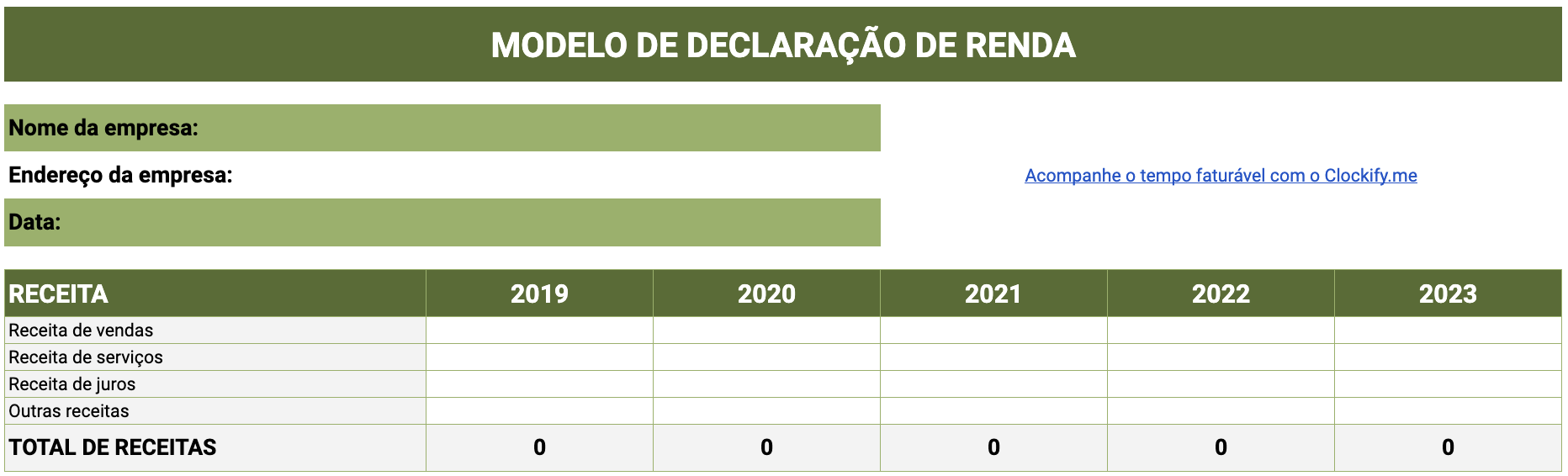

Um balanço patrimonial é uma declaração de renda? O que é uma declaração de renda?

Os balanços NÃO são declaração de renda, mas estão intimamente relacionados - juntos, representam o estado financeiro total de uma entidade. Como tal, são geralmente observados e analisados em conjunto.

Uma declaração de renda, por definição, é a relação entre a entrada de recursos (Faturamento) e a saída de recursos (Despesas).

A seção de Faturamento de uma declaração de rendas pode incluir:

- faturamento de vendas

- faturamento de serviços

- faturamento de juros

- outros tipos de faturamentos

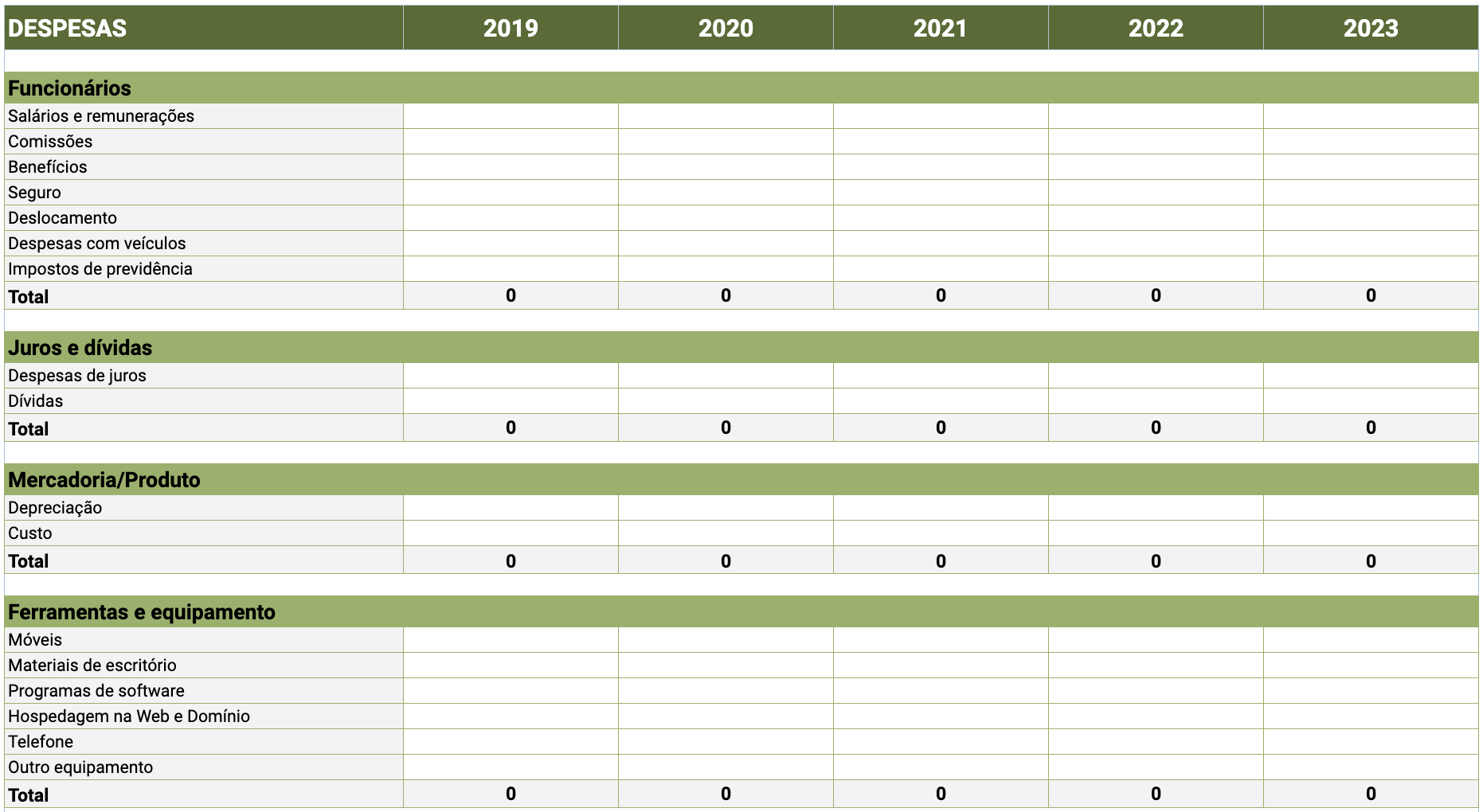

A seção de Despesas de uma declaração de renda é mais variável e normalmente inclui:

- comissões

- benefícios do empregado

- anúncio

- custos de software

- aluguel

- equipamento

- outros tipos de despesas

Para elaborar sua declaração de renda, você precisará subtrair seu total de despesas do total da sua receita.

Uma declaração de renda serve como um resumo de todas as receitas e despesas durante um período específico.

Esse período específico geralmente é de um ano, mas também pode ser menor que isso, como um quarto do ano.

Quando a Receita é superior às despesas, sua relação é denominada Lucro Líquido. Este é o valor que a empresa ganhou durante o período especificado.

Aqui está um exemplo de uma declaração, quando o resultado é um lucro líquido:

Faturamento = $5.000

Despesas = $3.000

Faturamento - Despesas = Lucro líquido

$5.000 - $3.000 = $2.000 de lucro líquido

Quando a receita é inferior às despesas, sua relação é rotulada como Perda Líquida.Este é o valor que a empresa perdeu perdeu durante o período especificado.

Aqui está um exemplo de cálculo de demonstração de resultados, quando o resultado é perda líquida:

Faturamento = $5.000

Despesas = $6.000

Faturamento - Despesas = Perda líquida

$5.000 - $6.000 = $-1.000 de perda líquida

Um balanço patrimonial é uma demonstração financeira? O que é uma demonstração financeira?

Um balanço patrimonial NÃO é uma declaração de renda, mas tanto um balanço como uma declaração de renda são Demonstrações Financeiras.

As demonstrações financeiras servem como registros formais que mostram a situação financeira de uma empresa ou indivíduo durante um período específico.

Para facilitar a gestão e a leitura, todas as demonstrações financeiras, incluindo balanços e declarações, são apresentadas de forma simples e estruturada.

Baixar modelos

Modelo de Balanço Patrimonial

Criar um modelo de balanço patrimonial reutilizável no Excel com fórmulas por conta própria pode ser demorado e levar a vários erros.

Por esse motivo, o melhor é que você utilize um modelo já pronto, onde todos os cálculos são realizados automaticamente.

Aqui, você encontrará um modelo de balanço patrimonial simples onde você pode adicionar seus ativos, passivos e patrimônio líquido relevantes e em seguida, observar seus totais, bem como suas demonstrações financeiras, que serão calculadas automaticamente. É adequado para vários formatos de negócios, portanto você pode usá-lo como modelo de balanço pessoal, balanço para uma empresa privada ou para uma pequena empresa.

Modelo de Declaração de Renda

Para ter uma visão mais ampla da sua situação financeira, você também pode usar o seguinte Modelo de Declaração de Renda, onde todos os dados de Receitas e Despesas, bem como o seu Lucro (Prejuízo) Líquido, também são calculados automaticamente.

Preencha seu Balanço Patrimonial, com a ajuda do Clockify

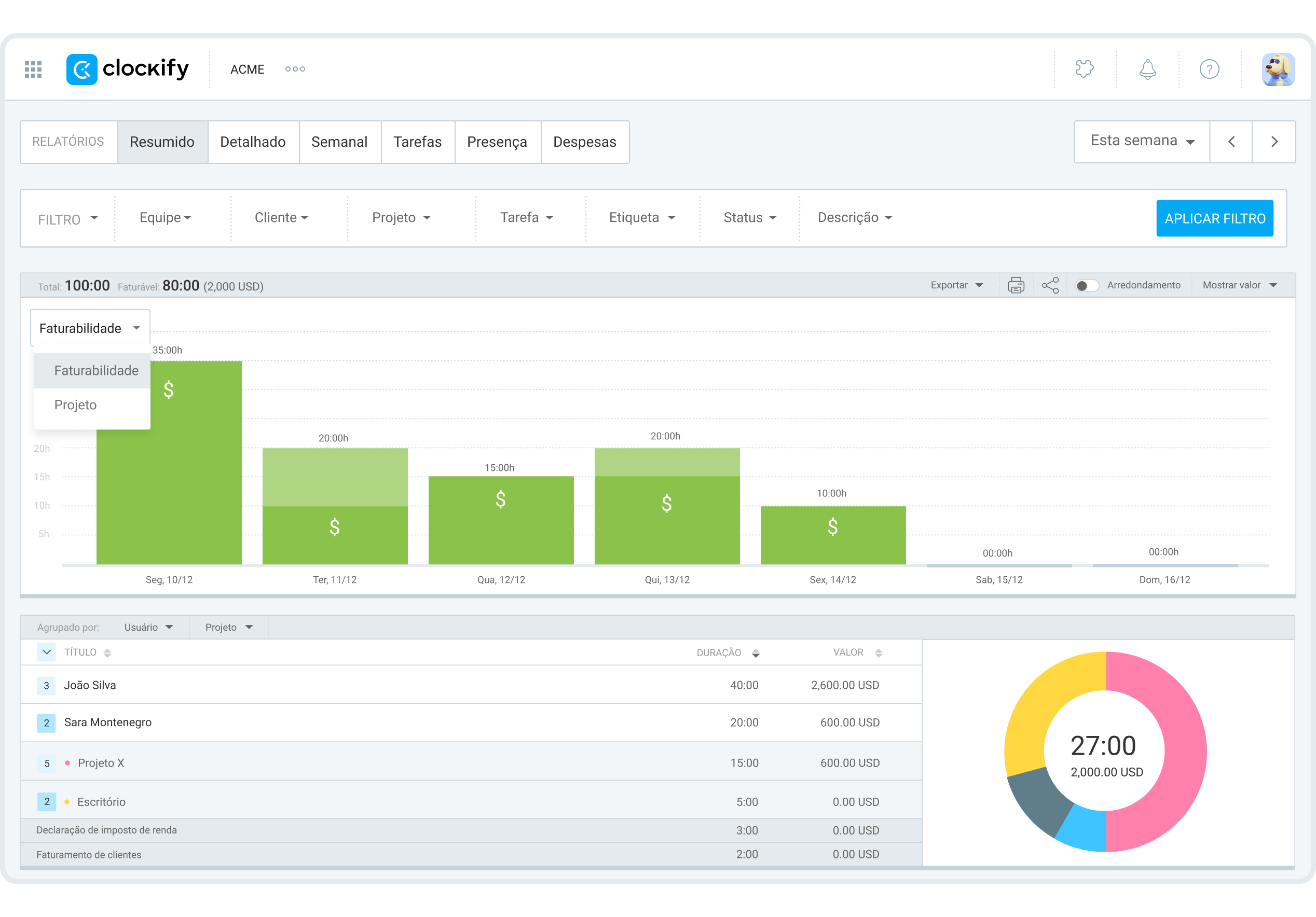

Clockify pode ajudá-lo a facilitar o trabalho de gerenciamento de seu balanço patrimonial e preenchimento de demonstrações financeiras adicionais:

- Acompanhe seu tempo faturável e visualize-o separado do tempo não faturável

- Defina os valores por hora de trabalho para cada funcionários e faça com que eles monitorem seu tempo de trabalho para que seus salários por hora sejam calculados automaticamente – para uma visão geral fácil dos salários a pagar

- Acompanhe o progresso dos funcionários nos projetos enquanto eles trabalham

- Use dados de rastreamento de tempo para calcular a folha de pagamento

- Analise a lucratividade do projeto com base na relação tempo gasto/dinheiro ganho

- Exporte planilhas de horas de funcionários e gerencie e analise ainda mais esses dados

Exemplos: Excel • CSV • Planilhas Google