Modèle de bilan

Les bilans vous aident à comprendre la situation financière d'une entreprise, que vous pouvez examiner en détail grâce à un modèle de bilan simple et clair.

Ou ouvrez-le dans Google Sheets

Qu'est-ce qu'un bilan ?

Par définition, un bilan est un état financier composé de trois sections différentes : Actif, Passif et Capitaux propres.

Chaque bilan correspond à une période donnée et constitue un bilan financier détaillé présentant les données relatives à l'actif, au passif et aux capitaux propres d'une organisation ou d'une entreprise au cours de la période spécifiée.

Pour qu'une entreprise établisse un bilan financier correct, vous devrez probablement réfléchir aux meilleurs moyens de réduire votre coût horaire et d'augmenter votre taux horaire.

Quelles sont les trois parties d'un bilan ?

En général, un bilan standard comprend trois sections principales :

1. Actif

L'actif comprend toutes les ressources que l'entreprise possède et qui ont une valeur économique potentielle à l'avenir.

Les actifs que l'on retrouve généralement dans un bilan sont l'actif circulant, l'actif à long terme (fixe) et les autres actifs :

Actif circulant

Il s'agit de tous les actifs destinés à être convertis en liquidités dans un délai d'un an à compter de la date indiquée dans le bilan.

L'actif circulant comprend :

- Les stocks — c'est-à-dire tous les produits finis et les matières premières.

- Les créances client — c'est-à-dire le solde des sommes dues pour les biens et services fournis, ainsi que pour les projets achevés, mais qui n'ont pas encore été payées par les clients.

- Les dépenses payées d'avance — c'est-à-dire toutes les dépenses dues pour l'avenir, mais déjà payées à l'avance.

- La trésorerie et équivalents de trésorerie — c'est-à-dire la totalité de l'argent qu'une entreprise ou une organisation a déposé dans une banque, sous forme d'espèces, de certificats de dépôt, d'obligations d'épargne, etc.

- Les investissements à court terme (titres négociables) — c'est-à-dire tous les titres qui peuvent être vendus ou convertis en liquidités dans un délai court (de 3 à 12 mois).

Actif à long terme

Il s'agit de tous les actifs qui ne sont PAS destinés à être convertis en liquidités dans un délai d'un an à compter de la date indiquée dans le bilan.

Les actifs à long terme comprennent :

- Les investissements à long terme — c'est-à-dire toutes les actions, obligations et liquidités que l'entreprise ou l'organisation prévoit de conserver pendant plus de 12 mois.

- Les coûts de propriété — c'est-à-dire les actifs corporels tels que les terrains et les bâtiments appartenant à l'entreprise et à l'organisation.

- Les coûts d'équipement — c'est-à-dire les actifs réels tels que les machines, les installations et les véhicules appartenant à l'entreprise ou à l'organisation.

- Les actifs incorporels — c'est-à-dire tous les actifs non physiques et durables tels que les brevets, les marques, les droits de diffusion, les droits d'auteur, etc.

Autres actifs

Il s'agit de tous les actifs qui ne font PAS partie de l'actif circulant ou de l'actif à long terme.

Les autres actifs comprennent :

- Les revenus différés — c'est-à-dire la différence entre l'impôt sur le revenu à payer d'une entreprise (le résultat de ses méthodes comptables) et le total des dépenses fiscales qu'elle déclare (comme l'exige la législation fiscale).

- Les frais d'émission d'obligations — c'est-à-dire tous les frais d'enregistrement et les frais professionnels liés à l'émission d'obligations.

- Les frais de pension payés d'avance — ic'est-à-dire le résultat du sous-financement ou du surfinancement des fonds de pension.

- Les autres actifs — c'est-à-dire tous les autres actifs qui ne figurent pas dans la liste des actifs à court ou à long terme (fixes).

2. Passif

Le passif comprend tout ce que l'entreprise doit à des tiers, qu'il s'agisse de dettes financières ou d'obligations spécifiques.

Nous distinguons le passif courant et le passif non courant.

Passif courant

Il s'agit de tous les montants à payer dans un délai d'un an à compter de la date indiquée dans le bilan.

Le passif courant comprend :

- Les dettes circulantes — c'est-à-dire toutes les dettes qui sont censées être payées dans un délai d'un an à compter de la date indiquée dans le bilan, telles que les emprunts bancaires.

- Les salaires à payer — c'est-à-dire tous les montants que les employés ont gagnés en travaillant pour l'entreprise ou l'organisation au cours d'une période donnée, mais qui ne leur ont pas encore été versés.

- Les dividendes à payer — c'est-à-dire les dividendes en espèces qui ont été déclarés au sein d'une entreprise ou d'une organisation, mais qui n'ont pas encore été attribués aux parties prenantes.

- Les créances — c'est-à-dire l'argent dû aux créanciers qui doit être payé dans un délai court, par exemple 90 jours.

- Les impôts sur le revenu — c'est-à-dire tous les impôts dus à l'État et au gouvernement fédéral qui doivent être payés dans un délai d'un an à compter de la date indiquée dans le bilan.

Passif non courant

Il s'agit de tous les montants qui ne doivent PAS être payés dans un délai d'un an à compter de la date indiquée dans le bilan.

Le passif non courant comprend :

- Les dettes à long terme — c'est-à-dire toutes les dettes, les hypothèques et les billets dont l'échéance est supérieure à 12 mois à compter de la date indiquée dans le bilan.

- Les obligations liées aux contrats de location-acquisition — c'est-à-dire les dettes et obligations liées aux contrats de location-acquisition dont l'échéance est supérieure à 12 mois à compter de la date du bilan.

3. Capitaux propres

Les capitaux propres (également appelés capitaux des actionnaires) sont tous les bénéfices non distribués qui restent lorsque l'on soustrait le total du passif (passif courant et passif non courant) du total de l'actif (actif circulant et actif à long terme).

Total des capitaux propres = Total des actifs - Total des passifs

Les capitaux propres comprennent également l'investissement du propriétaire.

Que sont les ratios financiers du bilan ?

Les ratios financiers d'un bilan sont des mesures financières qui déterminent la situation financière de l'entreprise ou de l'organisation, en utilisant les données relatives à l'actif, au passif et aux capitaux propres pour effectuer les calculs nécessaires.

Les ratios financiers déterminent toujours la relation entre deux éléments du bilan : l'actif et le passif, le passif et les capitaux propres, et les capitaux propres et l'actif.

Actif et passif : ratios financiers

Les ratios financiers du bilan qui impliquent la relation entre l'actif et le passif sont les suivants :

Le ratio d'endettement – la mesure qui indique le montant total des actifs qui sont payés par les dettes des créanciers. Le ratio d'endettement représente la relation entre le total du passif et le total de l'actif, et la formule est la suivante :

Ratio d'endettement = Total du passif/Total de l'actif

Un bon ratio d'endettement est généralement un ratio de 0,4 (40 %) ou moins.

Le ratio de liquidité générale – la mesure qui indique la capacité d'une entreprise à payer ses dettes et obligations à court terme dans un délai d'un an à compter de la date indiquée dans le bilan. Le ratio de liquidité générale représente le rapport entre l'actif et le passif à court terme, et la formule est la suivante :

Ratio de liquidité générale = Actif à court terme/Passif à court terme

Un bon ratio de liquidité générale varie d'un secteur à l'autre, mais il se situe généralement entre 0,015 (1,5 %) et 0,03 (3 %).

Le ratio de liquidité réduite – la mesure qui indique la capacité d'une entreprise à payer ses dettes et obligations à court terme dans un délai d'un an à compter de la date indiquée dans le bilan, MAIS uniquement avec ses "actifs les plus liquides" (à l'exclusion des stocks).

Le ratio de liquidité réduite est la relation entre l'actif à court terme et le passif à court terme, mais sans les stocks de l'actif à court terme, et la formule est la suivante :

Ratio de liquidité réduite = (Actif à court terme - Stocks)/Passif à court terme

Un bon ratio de liquidité réduite est égal ou supérieur à 1, car il signifie que vous êtes actuellement en mesure de couvrir toutes vos dettes et obligations courantes en utilisant uniquement vos actifs les plus récents.

Passif et capitaux propres : ratios financiers

Le ratio financier du bilan qui implique la relation entre le passif et les capitaux propres est :

Le ratio emprunts/capitaux propres – la mesure qui indique le montant de la dette de l'entreprise envers les actionnaires.

Le ratio emprunts/capitaux propres est le rapport entre le total du passif et le total des capitaux propres, et la formule est la suivante :

Ratio emprunts/capitaux propres = Total du passif/Total des capitaux propres

Un bon ratio emprunts/capitaux propres varie d'un secteur à l'autre, mais il se situe généralement entre les ratios de 1 et 2.

Capitaux propres et actifs : ratios financiers

Le ratio financier du bilan qui implique la relation entre les actifs et les capitaux propres est :

Le multiplicateur de fonds propres – la mesure qui indique les montants que les actionnaires fournissent pour couvrir les actifs de l'entreprise.

Le multiplicateur de fonds propres représente la relation entre le total de l'actif et les capitaux propres, et la formule est la suivante :

Multiplicateur de fonds propres = Total de l’actif/Total des capitaux propres

En règle générale, il est préférable d'avoir un multiplicateur de fonds propres plus faible, car cela signifie que vous financez davantage vos propres actifs et que vous ne créez pas de dettes ailleurs.

Comment fonctionne un bilan ?

Les bilans nécessitent généralement les données suivantes :

- Le nom et l'adresse de votre entreprise

- La date que vous utiliserez comme point de référence pour déterminer si les actifs et les passifs sont à court ou à long terme

- Tous les actifs à court et à long terme pertinents

- Tous les passifs à court et à long terme pertinents

- Les données relatives aux capitaux propres

- Les formules qui vous aident à analyser ces données, telles que les ratios financiers du bilan

Tout d'abord, vous ajoutez les informations de base de votre entreprise.

Ensuite, vous ajoutez vos actifs et passifs à court et à long terme, ainsi que les données relatives aux capitaux propres.

Puis, vous devrez peut-être calculer vous-même les ratios financiers pertinents et d'autres données similaires.

Toutefois, si vous utilisez un modèle de bilan créé dans Excel ou Google Sheets, vous pourrez ajouter les formules qui effectueront ces calculs pour vous.

Ainsi, lorsque vous saisirez vos données concernant l'actif, le passif et les capitaux propres, les ratios financiers seront calculés automatiquement. En outre, vous pouvez télécharger un bilan, l'enregistrer au format PDF, imprimer le modèle et le remplir à la main.

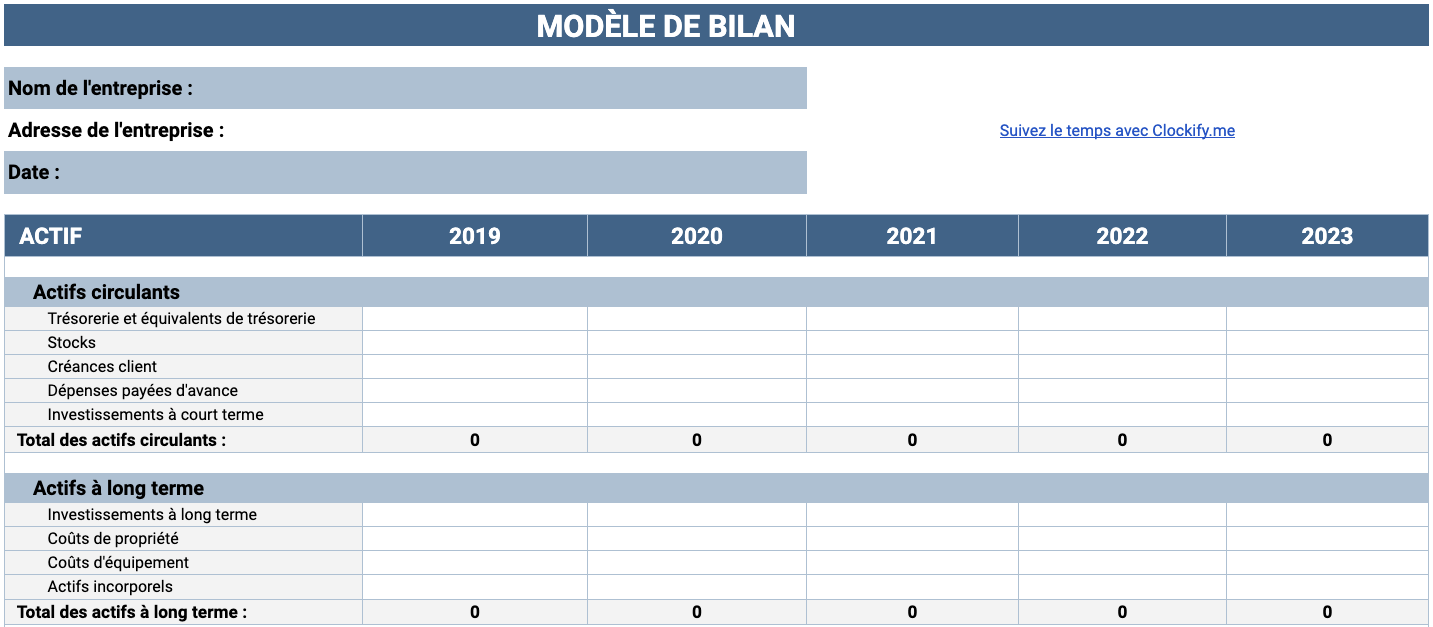

À quoi ressemble un bilan ?

Un bilan simple et complet est analysé en fonction du type de données.

Par exemple, les actifs et les passifs sont divisés en actifs et passifs à court terme et à long terme. En outre, les données relatives aux capitaux propres sont également classées séparément.

L'objectif est de permettre un aperçu plus rapide et plus simple du fonds de roulement d'une entreprise ou d'une organisation, ainsi que de faciliter le calcul des ratios financiers pertinents.

Pourquoi utiliser un bilan ?

Le bilan est un outil important qui peut aider :

- Les investisseurs potentiels d'une entreprise

- Les entreprises qui gèrent ladite entreprise

En jetant un coup d'œil sur un bilan, les entrepreneurs peuvent se faire une idée de leurs investissements potentiels et de l'état actuel de leur propre entreprise :

- Les investisseurs se font une idée des activités et du fonctionnement d'une entreprise donnée – les données du bilan aident les investisseurs potentiels à décider s'ils doivent ou non investir dans une entreprise.

- Les entreprises comprennent leur situation financière – les données du bilan aident les propriétaires à comprendre ce qu'ils possèdent, ce qu'ils doivent, ce qu'on leur doit et si leur entreprise est solvable ou non.

Pourquoi un bilan est-il créé ?

Il est évident qu'un bilan est généralement préparé pour servir de rapport sur la situation financière d'une entreprise ou d'une organisation à la fin d'une période comptable spécifique.

Par exemple, un bilan complet peut être exigé avant le 31 décembre à minuit. Un tel bilan est utilisé pour couvrir l'actif, le passif et les capitaux propres pour l'ensemble de l'année précédente.

Comment créer et structurer un modèle de bilan ?

Vous pouvez créer un modèle de bilan réutilisable dans Excel ou Google Sheets :

-

Vous commencez par ajouter les données de base de votre entreprise et la date que vous utiliserez comme point de référence pour décider si les actifs et les passifs sont à court ou à long terme.

-

Ensuite, vous ajoutez les actifs pertinents, à la fois à court et à long terme.

-

Puis, vous ajoutez les passifs pertinents, à la fois à court et à long terme.

-

Enfin, vous ajoutez les données relatives aux capitaux propres.

-

Une fois toutes ces données ajoutées, vous l'utiliserez pour calculer l'actif total, le passif total et les capitaux propres totaux. En outre, vous l'utiliserez pour calculer les ratios financiers, ainsi que pour comprendre les performances de votre entreprise et déterminer si vous devez prendre des mesures pour améliorer sa situation (et, éventuellement, la sauver de la banqueroute).

Le bilan est-il un état du résultat global ? Qu'est-ce qu'un état du résultat global ?

Le bilan n'est PAS l'état du résultat global, mais ils sont étroitement liés. Ensemble, ils représentent l'état financier total d'une entité. C'est pourquoi ils sont généralement observés et analysés ensemble.

Un état du résultat global, par définition, est la relation entre l'entrée de ressources (chiffre d'affaires) et la sortie de ressources (dépenses).

La section de chiffre d'affaires d'un état du résultat global peut inclure :

- Les revenus des ventes

- Les revenus des services

- Les revenus d'intérêts

- Autres types de revenus

La section des dépenses d'un état du résultat global est plus variable et comprend généralement les éléments suivants :

- Les commissions

- Les avantages sociaux

- La publicité

- Les coûts des logiciels

- Le loyer

- Le matériel

- Autres types de dépenses

Pour déterminer votre état du résultat global, vous devez soustraire vos dépenses totales de vos revenus totaux.

L’état du résultat global est un résumé de l'ensemble des revenus et des dépenses au cours d'une période donnée.

Cette période est généralement d'un an, mais elle peut aussi être plus courte, par exemple un trimestre de l'année.

Lorsque les revenus sont supérieurs aux dépenses, leur relation est qualifiée de revenu net. Il s'agit du montant gagné par l'entreprise au cours de la période spécifiée.

Voici un exemple de calcul d'un état du résultat global, lorsque le résultat est le revenu net :

Revenus = 5 000 $

Dépenses = 3 000 $

Revenus - Dépenses = Revenu net

5 000 $ - 3 000 $ = 2 000 $ de revenu net

Lorsque les revenus sont inférieurs aux dépenses, leur relation est qualifiée de perte nette. Il s'agit du montant que l'entreprise a perdu au cours de la période spécifiée.

Voici un exemple de calcul d’état du résultat global, lorsque le résultat est une perte nette :

Revenus = 5 000 $

Dépenses = 6 000 $

Revenus - Dépenses = Perte nette

5 000 $ - 6 000 $ = - 1 000 $ de perte nette

Le bilan correspond-il aux comptes annuels ? Les comptes annuels : qu'est-ce que c'est ?

Un bilan n'est PAS un état du résultat global, mais un bilan et un état du résultat global sont tous deux des comptes annuels.

Les comptes annuels sont des documents officiels qui montrent la situation financière d'une entreprise ou d'un particulier au cours d'une période donnée.

Pour faciliter la gestion et la lecture, tous les comptes annuels, y compris le bilan et l’état du résultat global, sont présentés de manière simple et structurée.

Téléchargez les modèles

Modèle de bilan

Créer un modèle de bilan réutilisable dans Excel avec des formules peut prendre beaucoup de temps et causer un certain nombre d'erreurs.

C'est pourquoi il est préférable d'utiliser un modèle de bilan prêt à l'emploi, dans lequel tous les calculs sont effectués automatiquement.

Vous trouverez ici un modèle de bilan simple dans lequel il vous suffira d'ajouter vos actifs, vos passifs et vos capitaux propres pour que leurs totaux, ainsi que vos ratios financiers, soient calculés automatiquement. Ce modèle convient à un certain nombre de formats d'entreprise. Vous pouvez donc l'utiliser comme modèle de bilan personnel, comme bilan pour une société privée ou pour une petite entreprise.

Ou ouvrez-le dans Google Sheets

Modèle d’état du résultat global

Afin d'avoir une vision plus complète de votre situation financière, vous pouvez également utiliser le modèle d’état du résultat global, dans lequel toutes les données relatives aux revenus et aux dépenses, ainsi que le revenu net (la perte nette), sont également calculés automatiquement.

Ou ouvrez-le dans Google Sheets

Remplissez votre bilan avec l'aide de Clockify

Clockify peut vous aider à faciliter la gestion de votre bilan et à compléter vos comptes annuels supplémentaires :

- Suivez vos heures facturables et séparez-les des heures non facturables

- Définissez les taux horaires de vos employés, et demandez à vos employés de suivre leur temps de travail pour que leur salaire horaire soit calculé automatiquement

- Suivez les progrès des employés sur les projets au fur et à mesure qu'ils travaillent

- Utilisez les données de suivi du temps pour calculer les salaires

- Analysez la rentabilité des projets sur la base du ratio temps passé/argent gagné

- Exportez les feuilles de temps des employés pour mieux gérer et analyser ces données